A continuación, exploraremos la evolución en la prevención del fraude, cómo los métodos tradicionales tienen importantes limitaciones y cómo la prevención es clave para evitar vulnerabilidades.

Contents

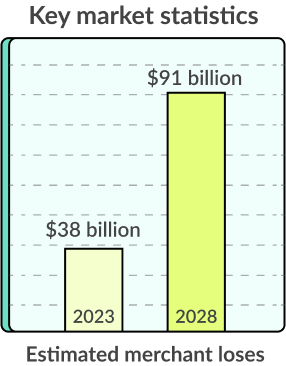

Aunque hemos logrado avances sustanciales en la identificación, mitigación y prevención del fraude, se trata de una batalla constante y creciente. Según Juniper Research, las pérdidas de los comercios por fraude en 2023 ascenderán a 38.000 millones de dólares y seguirán aumentando hasta alcanzar, según las previsiones, los 91.000 millones de dólares en 2028.

En este contexto, las apuestas son elevadas y los perpetradores del fraude han alcanzado un nivel de sofisticación notable. Bandas criminales e incluso entidades estatales están cada vez más involucrados en actividades fraudulentas, haciendo uso de considerables recursos y tecnología avanzada.

Como resultado, la prevención efectiva del fraude demanda un compromiso similar en términos de recursos logísticos para poder enfrentar los riesgos presentes y futuros de manera adecuada.

En este artículo, abordaremos la evolución de las estrategias antifraude, resaltando las limitaciones significativas de los métodos tradicionales y destacando cómo los marcos avanzados de prevención de riesgos pueden contribuir a la reducción de la vulnerabilidad ante estos ataques.

La evolución de la prevención del fraude

Conforme las estrategias de prevención del fraude han ido evolucionando, las limitaciones de los enfoques tradicionales se han vuelto cada vez más evidentes.

Estos métodos convencionales han involucrado la combinación de controles internos, gestión de riesgos y cumplimiento normativo con el propósito de detectar, prevenir y mitigar los riesgos de fraude. Si bien estos elementos son pilares fundamentales en la prevención del fraude, las restricciones intrínsecas que presentan pueden presentar desafíos significativos.

Desventajas de los enfoques tradicionales para prevenir el fraude

A pesar de que la Asociación de Profesionales Financieros (AFP) señala un crecimiento más lento en los intentos y casos exitosos de fraude durante 2022 en comparación con los últimos ocho años, los datos siguen siendo preocupantes. De hecho, un 65% de las organizaciones encuestadas informaron haber sido víctimas tanto de intentos de fraude financiero como de ataques exitosos.

“Un 65% de los encuestados señalan que sus organizaciones fueron víctimas de actividad fraudulenta, ya sea intentada o consumada, en 2022; este porcentaje es el más bajo desde 2014.”

Controles internos

A pesar de la importancia crucial de los controles internos en la prevención del fraude, persisten diversas preocupaciones fundamentales en relación con los métodos convencionales para asegurar los activos y prevenir actividades fraudulentas. Algunas de estas inquietudes incluyen:

- Sobre dependencia de procesos manuales: los procedimientos manuales, aunque esenciales, presentan desafíos significativos. El procesamiento manual consume tiempo y dificulta su escalabilidad eficiente. Además, tiende a dar lugar a más errores y omisiones, exigiendo un esfuerzo cada vez mayor para mantenerlo al día frente a los cambios en las tendencias. Esto es especialmente relevante, ya que los delincuentes cibernéticos y los perpetradores de fraude continúan desarrollando nuevas tácticas.

- Enfoque reactivo: los controles internos tradicionales tienden a reaccionar una vez que el fraude ya ha tenido lugar. Frecuentemente, carecen de herramientas proactivas o predictivas necesarias para identificar señales de advertencia y prevenir esquemas de fraude sofisticados.

Estrategias de gestión de riesgos

La gestión de riesgos tiene como objetivo identificar y mitigar las posibles amenazas que pueden desencadenar situaciones de fraude. No obstante, las estrategias convencionales de gestión de riesgos también presentan sus propias limitaciones, entre las cuales se destacan:

- Evaluación de riesgos insuficiente: los métodos tradicionales de evaluación de riesgos pueden pasar por alto la identificación de riesgos emergentes relacionados con el fraude, lo que potencialmente deja áreas críticas desprotegidas.

- Basadas en datos históricos: las evaluaciones de riesgos se basan principalmente en datos históricos en lugar de adoptar un enfoque de evaluación continua para enfrentar los desafíos futuros. Esto puede permitir que los actores malintencionados aprovechen las lagunas en las evaluaciones preexistentes.

- Falta de agilidad: los marcos de gestión de riesgos tradicionales suelen depender de reglas y estructuras rígidas, lo que puede resultar en una falta de capacidad para detectar y responder rápidamente a nuevas amenazas. Ante la implementación de nuevas tácticas o tecnologías por parte de los perpetradores, estos enfoques pueden quedarse atrás en términos de adaptación efectiva.

Medidas de cumplimiento

Aunque los marcos y procedimientos de cumplimiento desempeñan un papel fundamental en asegurar el acatamiento de las leyes, regulaciones y estándares de la industria, tanto a nivel nacional como internacional, no están exentos de ciertas limitaciones:

- Cumplimiento de casillas: en ocasiones, las medidas de cumplimiento se centran en cumplir con los requisitos regulativos mínimos, priorizando la marcación de casillas en lugar de abordar los riesgos específicos de la organización.

- No reconocimiento de amenazas fuera del compliance: Las estrategias de cumplimiento convencionales suelen limitarse a esquemas de fraude que afectan al cumplimiento normativo, descuidando frecuentemente las tácticas o señales de advertencia que no están vinculadas directamente a las regulaciones. Esto incluye tanto riesgos internos como externos de fraude que no caen dentro del ámbito regulatorio.

Falsos positivos

Los falsos positivos siguen siendo una inquietud constante en el ámbito del cumplimiento KYC / AML. Los métodos convencionales tienden a generar resultados incorrectos, lo que a su vez exige un exhaustivo proceso de revisión manual. Esto, además, implica un consumo significativo de recursos, tanto en términos de tiempo como de dinero.

En contraste, las nuevas regulaciones AML están mejorando tanto el monitoreo del comportamiento como el de las transacciones, además de la presentación de informes. Estas regulaciones han tenido un impacto considerable en las empresas que no abordan de manera adecuada los niveles elevados de falsos positivos.

La necesidad de equilibrar la detección precisa de actividades sospechosas con la reducción de falsos positivos es fundamental en el cumplimiento KYC / AML.

Limitaciones de las soluciones tradicionales incluyen:

- Reglas inflexibles o reglas flexibles que detectan escenarios que no son sospechosos.

- Uso de subconjuntos de tipos de eventos y datos para limitar las señales utilizadas en la detección.

Adoptar la innovación con una mentalidad proactiva

Superar estas limitaciones exige la adopción de enfoques más modernos y proactivos en la prevención del fraude. Este tipo de enfoque debería abarcar:

- Análisis avanzados y decisiones basadas en datos

- Sistemas de vigilancia en tiempo real

- Actualizaciones regulares para identificar amenazas emergentes.

- Evaluaciones regulares de riesgo de fraude.

- Educación y capacitación continua.

Por su parte, el Grupo de Acción Financiera Internacional (GAFI) se enfoca en las mejores prácticas para que los países aborden el fraude y los flujos financieros ilícitos.

Esta institución recomienda adoptar enfoques modernos y proactivos para detectar, prevenir y mitigar el fraude. Mediante la adopción de avances tecnológicos, las organizaciones pueden mantener el cumplimiento mientras mejoran las medidas de prevención de riesgos en diversas formas, incluyendo:

Integración y análisis de datos

Las empresas requieren una comprensión más completa de sus usuarios. Esto se puede alcanzar al integrar diversas fuentes de datos, que incluyen registros de transacciones actualizados, información de usuarios, datos de empleados y fuentes externas.

La combinación de estos datos precisos y oportunos, junto con análisis avanzados que involucren modelos predictivos y aprendizaje automático (Machine Learning), tiene el potencial de revelar patrones y actividades sospechosas que podrían ser indicativos de fraude.

Los algoritmos desempeñan un papel crucial al identificar correlaciones entre acciones que sirven como indicadores tempranos del fraude, algo que los procesos manuales probablemente no podrían identificar con la misma eficacia.

Modelos de detección del fraude

La implementación de modelos de detección de fraude es esencial para fortalecer las estrategias preventivas. Al entrenar los modelos de aprendizaje automático con datos históricos de fraude e incorporar la evolución de amenazas, se pueden desarrollar modelos predictivos más sofisticados para identificar potenciales casos de fraude.

Además, cuando estos modelos proporcionan análisis continuo de datos en tiempo real, tienen la capacidad de alertar de inmediato al identificar actividades o transacciones que presentan indicios de posibles fraudes.

La automatización juega un papel clave en este proceso, ya que los modelos de detección de fraude pueden ayudar a las empresas a identificar y prevenir casos de fraude de manera más eficiente.

Así, la combinación de aprendizaje automático y análisis en tiempo real permite una respuesta ágil ante las amenazas emergentes, aumentando la efectividad y la rapidez en la detección y mitigación del fraude.

“Más de la mitad de las organizaciones con ingresos anuales inferiores a mil millones de dólares no pudieron recuperar los fondos perdidos debido a ataques en los pagos digitales.”

Análisis de red

La verificación de identidad por sí sola no previene el fraude. Otra área donde la tecnología puede marcar una diferencia significativa es el análisis de las relaciones y conexiones subyacentes entre entidades.

El análisis de redes tiene la capacidad de revelar relaciones subyacentes y conexiones entre diversas entidades. Estas relaciones pueden ser sumamente complejas, involucrando a usuarios, proveedores, socios comerciales y empleados.

A través del análisis de redes, es posible detectar patrones que indican esquemas de fraude, como el lavado de dinero o la colusión entre diferentes partes.

Este enfoque es particularmente valioso debido a su capacidad para identificar conexiones que podrían no ser evidentes mediante otras técnicas.

Análisis de comportamiento

Establecer un perfil de comportamiento normal y definir umbrales resulta esencial para facilitar la detección de desviaciones o anomalías.

Un ejemplo concreto se evidencia cuando un empleado accede a datos sensibles que no están relacionados con su función laboral, o si ignora la autenticación y los controles de acceso establecidos.

Otra señal indicativa podría ser la alteración de datos que normalmente permanecen estáticos. Estos eventos pueden servir como alertas de posible fraude, robo de datos o compromiso de credenciales, lo cual permitiría a actores malintencionados acceder o manipular información.

Además, el análisis de comportamiento resulta fundamental para evaluar patrones de compra y actividades de las cuentas de los usuarios. Este proceso se torna crucial para identificar posibles fraudes, dado que las actividades inusuales o inconsistentes pueden ser indicios de intentos de fraude.

Monitoreo en tiempo real

En la actualidad, el monitoreo en tiempo real se erige como una herramienta esencial, al permitir la supervisión constante de actividades y transacciones, emitiendo alertas al instante ante comportamientos sospechosos.

Este enfoque capacita a las empresas para tomar medidas inmediatas, ya sea para prevenir fraudes en curso o para reducir las posibles pérdidas. La inteligencia artificial (IA) y el aprendizaje automático emergen como aliados en este proceso, al permitir el procesamiento eficiente de volúmenes considerables de datos en tiempo real. Esto, a su vez, da lugar a un monitoreo y detección de fraudes más exhaustivo y efectivo.

Compartir datos y colaboraciones

La colaboración y el intercambio de datos entre organizaciones, agencias gubernamentales y grupos de la industria, mientras se mantiene el anonimato, ofrecen un enfoque prometedor para fortalecer la prevención del fraude.

Al compartir datos de fraudes de manera anonimizada, se abre la posibilidad de identificar nuevos patrones y tendencias emergentes en diversas organizaciones. Esta colaboración colectiva deriva en un sistema de prevención de fraudes más eficaz para todos los participantes.

La capacidad de analizar conjuntamente información de diferentes fuentes permite una comprensión más profunda de las tácticas de fraude en evolución y proporciona una ventaja para anticipar y contrarrestar nuevas amenazas.

Esta colaboración entre actores diversos fomenta la sinergia y el intercambio de conocimientos, lo que a su vez fortalece las defensas contra el fraude y minimiza su impacto en una escala más amplia.

Evaluación del riesgo de fraude

Simplificar y automatizar las evaluaciones del riesgo de fraude resulta esencial para identificar lagunas en la detección de fraudes y asignar recursos de manera eficaz para su mitigación.

Aunque la tecnología y el análisis de datos tienen el potencial de mejorar la prevención del fraude, es crucial que las organizaciones no dependan exclusivamente de la tecnología.

A pesar de que la tecnología puede automatizar gran parte del proceso y mejorar la detección, prevención y mitigación del fraude, es importante recordar que los investigadores de fraudes capacitados, las revisiones humanas y la formación continua en detección y concienciación siguen siendo fundamentales.

Estos elementos humanos son cruciales para interpretar los resultados proporcionados por la tecnología y asegurar el cumplimiento de las regulaciones y políticas.

La tecnología puede impulsar de manera significativa la eficiencia y precisión en la lucha contra el fraude, pero es necesario realizar comprobaciones regulares, como evaluaciones de riesgo de fraude, para asegurar que los sistemas y procesos sigan siendo efectivos en un entorno empresarial en constante cambio

Evaluar y gestionar los riesgos de fraude

La realización de evaluaciones exhaustivas de riesgos de fraude, la identificación de posibles vulnerabilidades y la priorización de riesgos son pilares fundamentales de un enfoque completo de prevención de estafas.

Las organizaciones deben llevar a cabo evaluaciones integrales de riesgos de fraude y actualizarlas regularmente para mantenerse al día con las tácticas de engaño en constante evolución.

Además, es esencial que las organizaciones implementen una plataforma de identidad de usuarios que ofrezca capacidades avanzadas para la verificación de identidad, el escrutinio y el cumplimiento, así como la detección y prevención de amenazas.

Realizar evaluaciones de riesgos y adoptar una plataforma de identidad del usuario (CIP) conlleva ventajas significativas, que pueden optimizarse aún más mediante la aplicación de las siguientes mejores prácticas:

Establecer objetivos de evaluación de riesgos

Las empresas deben precisar el alcance de su evaluación de riesgos de fraude, abarcando áreas y procesos específicos. Aunque el onboarding de usuarios, la gestión de cuentas y el procesamiento de transacciones son áreas comunes a evaluar, es igualmente crucial examinar los procesos de gestión financiera y el tratamiento de datos de usuarios.

Constituir un equipo multidisciplinario

Formar equipos multidisciplinarios con expertos en diversas áreas, como finanzas, legal, tecnología de la información, operaciones y experiencia del usuario, aporta una diversidad de perspectivas. Cada integrante del equipo aportará su conocimiento en sistemas y procesos desde diferentes enfoques, lo que resultará en una evaluación más completa.

Identificar riesgos clave de fraude

A pesar de la presencia de estándares en la industria, cada organización posee umbrales y niveles de riesgo de fraude distintos, específicos de sus operaciones.

Las empresas deben examinar análisis de fraudes anteriores, investigaciones del sector, comparativas con la industria y competidores, además de obtener información a través de entrevistas con partes clave interesadas.

Este proceso abarca una revisión de los factores internos y externos que puedan seguir contribuyendo al incremento de los riesgos.

Evaluar los controles internos

Una evaluación exhaustiva de los riesgos de fraude debe abordar la verificación de los controles internos existentes y su eficacia en la mitigación de posibles intentos de fraude. En este proceso, es esencial analizar una serie de actividades de control, como:

- Controles de acceso: estas medidas de seguridad restringen el acceso de los usuarios a recursos autorizados, basándose en roles y privilegios predefinidos.

- Mecanismos de autenticación: refiere a los métodos utilizados para verificar la identidad de los usuarios antes de otorgar acceso, como contraseñas, biometría y autenticación de múltiples factores (MFA).

- Monitoreo de transacciones:: esto involucra la vigilancia continua de las actividades financieras, con el fin de identificar y prevenir posibles fraudes o comportamientos sospechosos.

- Separación de funciones: este enfoque divide las tareas críticas entre distintas personas, reduciendo el riesgo de fraude y errores, al tiempo que mejora la claridad de roles y responsabilidades.

Es importante notar que los controles internos pueden presentar vulnerabilidades que los estafadores podrían explotar y a menudo estas vulnerabilidades pueden ser difíciles de detectar.

Sin embargo, la evolución continua de plataformas, sistemas y redes, así como la constante innovación en los esquemas de fraude, exigen una revisión periódica.

Así mismo, el análisis de procesos y tecnologías heredados resulta crucial para identificar vulnerabilidades que podrían no ser evidentes en las operaciones diarias.

Evaluar medidas de detección y prevención de fraude

Junto con la evaluación de los controles internos, es fundamental llevar a cabo un análisis de las medidas organizativas de detección y prevención de fraudes, que abarcan:

- Sistemas de monitoreo de fraudes: diseñados para rastrear y seguir actividades con el propósito de detectar y prevenir comportamientos fraudulentos.

- Capacidades de análisis de datos: estas herramientas ayudan a examinar e interpretar grandes volúmenes de datos para identificar patrones, tendencias y conocimientos.

- Motores de reglas: aplican lógica y reglas predefinidas a datos y transacciones, con el fin de identificar posibles fraudes basados en criterios personalizables.

- Mecanismos de detección de anomalías: asisten en la identificación de desviaciones en patrones de comportamiento o transacciones, que podrían indicar posibles fraudes.

La evaluación de riesgos de fraude cumple un rol esencial al señalar áreas que requieren mejoras en la postura de riesgo, permitiendo la identificación y priorización de acciones para fortalecer las defensas contra el fraude.

Integrar una plataforma de identidad del usuario

Una plataforma de identidad del usuario integral es fundamental para la detección moderna del fraude. Una CIP ofrece múltiples beneficios para reducir el fraude, incluyendo:

Verificación de identidad mejorada

Una sólida verificación de identidad incluye técnicas como:

Mediante la implementación de una verificación de identidad avanzada, es posible garantizar que los usuarios sean auténticos y reducir el riesgo asociado a posibles identidades falsas o fraudulentas.

Autenticación basada en el riesgo

Una plataforma de validación de identidad del usuario también puede implementar autenticación basada en el riesgo, analizando diversos conjuntos de datos para evaluar las amenazas. Estos datos incluyen:

- Análisis del comportamiento: analiza los patrones de comportamiento del usuario para detectar posibles fraudes o amenazas de seguridad basadas en acciones anormales.

- Inteligencia de dispositivos: evalúa la confiabilidad y el nivel de riesgo de un dispositivo mediante el análisis de datos como el tipo de dispositivo, la ubicación y los patrones de uso.

- Datos contextuales: incluyen información adicional sobre el entorno y las actividades de un usuario, que se utiliza para tomar decisiones informadas basadas en el riesgo.

Se pueden implementar diferentes niveles de medidas de seguridad según el riesgo percibido asociado con cada usuario, e incluso, con cada transacción. Por ejemplo, la inteligencia de localización puede detectar el uso de VPN, proxies y restricciones geográficas o examinar transacciones con diferentes umbrales en ubicaciones más propensas a actividades fraudulentas.

Detección y monitoreo de fraudes

Los algoritmos de aprendizaje automático junto con el monitoreo en tiempo real tienen la capacidad de identificar patrones indicativos de fraude a un nivel significativamente superior en comparación con las revisiones manuales y tradicionales.

Mediante el análisis constante del historial de transacciones, el comportamiento de los usuarios y los datos contextuales, las CIP pueden detectar de manera eficaz actividades sospechosas y potenciales casos de fraude a gran escala.

Autorización adaptativa

La plataforma de identidad del usuario adecuada puede adaptarse, permitiendo controles de acceso dinámicos según los perfiles de riesgo asociados con cada usuario o transacción. Los controles dinámicos basados en límites de control pre configurados o manuales ayudan a prevenir el acceso no autorizado y reducir el riesgo.

Cuantificación y priorización de riesgos

Adicionalmente, es posible asignar calificaciones de riesgo con el fin de identificar las posibles amenazas de fraude según su impacto potencial y probabilidad de ocurrencia.

Esta metodología no solo contribuye a prevenir falsos positivos, sino también a asegurar que se resalten para revisión aquellos eventos que representan las mayores amenazas. Además, estas calificaciones de riesgo son personalizables y permiten un enfoque ajustado a las necesidades específicas de la organización.

Desarrollo de estrategias de mitigación

A medida que se identifican riesgos, los equipos multidisciplinarios pueden diseñar estrategias para abordar cada posible amenaza de fraude.

Esto implica aprovechar los conocimientos proporcionados por la plataforma de identidad del usuario para fortalecer los controles ya existentes, mejorar los mecanismos de respuesta y llevar a cabo la implementación de medidas adicionales de prevención del fraude.

Documentación y comunicación

Los resultados de la evaluación de riesgos de fraude deben ser documentados y comunicados a los miembros del equipo y las partes involucradas. Esto incluye la presentación de los riesgos identificados, las calificaciones de riesgo asignadas y las estrategias de mitigación propuestas.

Compartir estos resultados contribuye a promover la transparencia y asegura el respaldo para los esfuerzos de remediación que se lleven a cabo.

Monitoreo y revisión continuos

La evaluación de riesgos no debe ser considerada como un evento único. Las organizaciones deben establecer un proceso de monitoreo constante para evaluar de forma continua los esfuerzos y la eficacia en la mitigación del fraude.

Este proceso implica llevar a cabo revisiones y actualizaciones periódicas, con el objetivo de considerar los riesgos emergentes, las modificaciones en el cumplimiento de regulaciones y normativas relacionadas con AML, así como los avances en las capacidades de detección de fraudes.

El desarrollo de un marco de prevención de fraudes avanzado

Las empresas pueden mejorar su capacidad para identificar y prevenir actividades fraudulentas en tiempo real, reducir los falsos positivos y mejorar la eficiencia operativa general en la gestión de riesgos de fraude mediante el aprovechamiento de análisis avanzados e IA para la detección de fraudes.

Un marco avanzado de prevención del fraude simplificará las operaciones, mejorará la eficiencia y reducirá el trabajo manual en la gestión de la detección, los incidentes y el análisis del fraude.

Las evaluaciones de riesgos de fraude, el análisis de incidentes pasados y la adopción de las mejores prácticas de la industria pueden ayudar a fomentar una cultura de innovación y agilidad que es crucial en medio de las amenazas en constante evolución en la actualidad.

Moverse hacia un marco moderno y avanzado de detección y prevención de fraudes requiere elegir el mejor software de detección y prevención de fraudes e integrarlo en tu flujo de trabajo existente.

Un socio como MetaMap puede ayudarlo a implementar un marco de prevención de fraude avanzado con estrategias comprobadas para reducir el fraude. MetaMap garantiza el cumplimiento de las regulaciones globales, aprovechando el grupo de fuentes de datos más grande de LATAM y los flujos de verificación personalizados que se integran con sus flujos de trabajo.

Para más información sobre cómo MetaMap puede ayudar a mitigar el fraude, le invitamos a ver nuestro webinar gratuito sobre Técnicas para mitigar el robo de identidad en sus operaciones.

Esta sesión brindará técnicas para mitigar el robo de identidad y reducir el fraude en sus operaciones. No se pierda esta oportunidad de profundizar su comprensión y equiparse con las herramientas para navegar por el complejo panorama del fraude en la actualidad.